クレジットカードのおすすめ

仕事用におすすめのクレジットカード|選び方と法人カードの特徴も解説

投稿日:21.12.15

更新日:25.05.23

個人事業主やフリーランスで、経費支出にクレジットカードを使う方は多いのではないでしょうか。

経費支出のみに使う仕事用カードを作れば、経費を一括管理できます。そのため、副業を持つサラリーマンの方にもおすすめです。

新しくカードを作るなら、ニーズに合ったものを見つけたいですよね。そこで今回は、事業目的におすすめのクレジットカードを紹介します。少しでも楽に経費計算をしたい方は、ぜひチェックしてくださいね。

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

目次

【副業・フリーランス・個人事業主】仕事用に使えるおすすめのクレジットカード

仕事用のクレジットカードが必要でありながら、ビジネス関連の特典は必要ないという方もいるはずです。

私的に使うカードと分けるだけなら、必ずしもビジネス用のカードを選ぶ必要はありません。

そこで、個人用カードも含め、年会費無料で仕事用に使えるカードを紹介します。

三井住友カード(NL)

三井住友カード(NL)

三井住友カード(NL)は、カード番号の印字がないナンバーレスカードです。カード番号はスマホで簡単に確認できます。スマホ決済にも対応しているので、店頭でカードを提示せずに決済が可能です。

海外旅行傷害保険も利用付帯されており、旅行中のケガや携行品の損害などに備えられます。補償額は最高2,000万円です。

また、カードでSBI証券の投資信託を積み立てれば、積立額の最大0.5%※がポイント付与されます。SBI証券の投資信託を購入している方や、これから投資信託を始めたいと考えている方におすすめです。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。JCB CARD W

JCB CARD W

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

JCB CARD Wは発行対象が39歳までに限定されています。発行されたカードは40歳以降も継続が可能です。還元率がアップするパートナー店には、以下のような店舗があります。

- スターバックス(還元率:5.5%)

- Amazon(還元率:2.0%)

- セブンイレブン(還元率:2.0%)

- ビックカメラ(還元率:1.5%) など

また、補償額が最高2,000万円の海外旅行傷害保険も付いています。ショッピングガード保険が付帯されているのも魅力です。さらに、購入した商品に破損や盗難の被害があった場合、海外での買い物に限り購入費用が補償されます。そのため、海外旅行の機会が多い方におすすめです。

楽天カード

楽天カード

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |   |

|

|

楽天カードで貯まる楽天ポイントは、1ポイント=1円として使えます。楽天の各種サービスで利用でき、ANAマイルへの交換も可能です。また、楽天証券の投信積立では、100円ごとのカード決済で1ポイントが付与されます。

付帯サービスは、セキュリティサービスが充実しているのが特徴です。カードの盗難・紛失時やネットショッピングにおいて不正利用があった場合、被害額が補償されます。

また、本人認証サービスを利用でき、なりすましによる被害を防げるのも魅力です。安全性に優れたカードを求める方に適しています。

dカード

dカード

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |  |

|

|

dカードは還元率が上がる特約店の多いカードです。例えば、以下のような店舗があります。

- マツモトキヨシ(還元率:3%)

- メルカリ(還元率:2.5%)

- JAL(還元率:2%)

- ENEOS(還元率:1.5%) など

また、ドコモの携帯電話料金の支払いにdカードを使えば、1%のポイントが還元されます。そのため、ドコモの携帯電話を使っている方におすすめです。携帯電話の紛失や故障などにより再購入した際に、費用の一部が補償される特典も付いています。

旅行傷害保険は海外だけでなく、国内旅行も補償対象です。海外旅行は最高2,000万円、国内は最大1,000万円の補償が付帯されています。ただし、29歳以下の方のみが対象なので注意しましょう。

NTTファイナンスBizカード レギュラー

NTTファイナンスBizカード レギュラー

NTTファイナンスBizカード レギュラーは年会費無料のビジネス用カードです。ビジネス用カードとしては基本の還元率が高く、ポイントモールには450店以上の提携店があります。

また、旅行傷害保険やショッピング保険が付帯されており、国内・海外の両方が補償対象です。パッケージツアーを割引価格で利用できるサービスも付帯されています。海外旅行中は、現地通貨のキャッシングも可能です。

さらに、WEB明細編集サービスでは、利用明細への書き込みや分割ができます。編集した明細はCSVまたはPDFデータで保存でき、経費管理に便利です。限度額はやや低く設定されているので、経費の支出額が少ない方に適しています。

ライフカードビジネスライト スタンダード

ライフカードビジネスライトプラス(スタンダード)

| 年会費 | 無料 |

|---|---|

| 還元率 | 最大0.5% |

| 国際ブランド |    |

| 電子マネー | |

|

|

ライフカードビジネスライト スタンダードには、ポイント還元の特典がありません。各種保険も付帯されていませんが、ビジネス関連の特典は豊富です。

例えば、「タイムズカー」の会員カード発行手数料が無料になる特典があります。また、国内・海外ツアー代金が最大8%OFFになるサービスも利用できるので、旅行の機会が多い方におすすめです。海外アシスタンスサービスでは、飲食店の案内や航空券の予約などのサポートが受けられます。

ホテルやジムなどを優待料金で利用できる福利厚生サービスも利用可能です。ポイントを集めるよりも、幅広いサービスをお得に利用したい方に適しています。

P-one Business Mastercard

P-one Business Mastercard

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 還元率 | 0.6% |

| 国際ブランド |  |

| 電子マネー | |

|

|

前年度にカードの利用があれば2年目以降も年会費無料

P-one Business Mastercardは、高額なキャッシング枠を付けられる法人カードです。1度でも利用すれば翌年度の会費が無料になります。また、付帯サービスも豊富です。

提携レンタカー会社で、料金が5%OFFになる割引サービスがあります。「ポケットワールドデスク」は、旅先でのホテル予約や困りごとの相談に対応してくれるサービスです。カードやパスポートを紛失した際の手続きも案内してくれます。

「ポケット・サポート・サービス」は、日常生活のトラブルに幅広く対応してくれるサービスです。年会費1,980円を支払えば、配管が詰まった際の処置や引越し業者の紹介などを依頼できます。幅広いサービスを求める方におすすめです。

EX Gold for Biz M

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |   |

| 電子マネー | |

|

|

EX Gold for Biz Mでは、「Visaビジネスオファー」または「Mastercardビジネスアシスト」を利用できます。これらは、各国際ブランドが独自に提供するサービスです。コワーキングスペースや経理アシスタントなどを利用できます。

一部の空港ラウンジを無料で利用できるサービスもあり、旅行中の休憩スペースとしておすすめです。海外・国内旅行傷害保険も付帯されています。

また、月会費900円の福利厚生サービスも利用可能です。様々な施設を割引料金で利用でき、育児や介護に関する支援制度も用意されています。そのため、小さな子どもや介護を必要とする家族がいる方に適したカードです。

JCB法人カード 一般カード

JCB法人カード(一般)

| 年会費 | 初年度無料※ 2年目以降1,375円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

※オンライン入会の場合のみ

JCB法人カード 一般カードは、初年度のみ年会費が無料のカードです。多くのポイント優待店があり、Amazonやビックカメラなどで還元率が高くなります。

海外のJCB加盟店では還元率が2倍になるので、海外で買い物をする機会がある方におすすめです。また、ショッピングガード保険も付帯されています。海外で購入したものに盗難や破損の被害があれば、最高100万円まで損害額が補償される保険です。

利用明細は、会計ソフト「弥生会計」と「freee」へ取り込めます。そのため、効率的な会計処理が可能です。限度額は高くないので、多額の経費支出がある方は注意しましょう。

仕事用のカードでもお得に使えるおすすめクレジットカード

仕事とプライベートでカードを分けるだけでなく、仕事用のカードで得をしたい方も多いのではないでしょうか。

そこで、仕事用としてお得に使えるカードを紹介します。ポイントやマイルをたくさん貯めたい方は、ぜひチェックしてくださいね。

経費利用でポイントを貯めたい

業務の備品購入や仕入れ、交通費の支払いでポイントを貯めたい方におすすめのカードを4種類紹介します。

Amazon Mastercard ゴールド

Amazon Mastercard ゴールド

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

人気のショッピングサイト「Amazon.co.jp」で買い物すれば、ポイント還元率がアップします。そのため、備品購入の際にポイントを貯めたい方におすすめです。その他のサイトや店舗でも1%のAmazonポイントを獲得でき、経費削減に役立ちます。ただし、年会費がやや高いので注意が必要です。

楽天カード

楽天カード

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |   |

|

|

楽天市場の利用で還元率がアップするため、備品購入によりポイントを効率よく貯められます。また、年会費が無料なので、発行しても固定費が発生しません。損をするリスクがないのも楽天カードのメリットです。

ビックカメラSuicaカード

ビックカメラSuicaカード

| 年会費 | 初年度無料 2年目以降524円(税込) |

|---|---|

| 還元率 | ビックポイント:0.5% JRE POINT:0.5% |

| 国際ブランド |   |

| 電子マネー |  |

|

|

※前年度に利用があれば年会費無料

2種類のポイントが同時に貯まります。JRE POINTはJR東日本が運営するポイントサービスです。駅ビル店舗での買い物や商品との交換などに使えます。

ビックポイントはビックカメラでの買い物のほかに、Suicaへのチャージも可能です。交通費の支出でポイントを獲得したい方に適しています。

Airカード

Airカード

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

基本の還元率が1.5%と高いのが特徴です。付与されたポイントは、リクルートが運営する各種サービスで使えます。dポイントやPontaポイントへの交換もできるので、街のお店でも利用可能です。また、リクルートのサービスには、還元率が通常より高くなる特典があります。

マイル貯めたい(仕事の経費でマイルためて旅行行きたい)

飛行機の利用が多い方には、マイルが貯まるカードがおすすめです。そこで、マイルが貯まる個人カードを3種類紹介します。

ソラチカカード 一般カード

ソラチカカード 一般カード

| 年会費 | 2,200円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |    |

|

|

キャンペーン情報

・カード利用額に応じて最大15,000マイル相当獲得(2022年6月30日まで)・新規入会後家族カードへの申し込みで最大1,800マイル相当獲得(2022年6月30日まで) *おしらせメールの配信設定とキャンペーンの参加登録、MyJCBへログインされた方が対象

利用するたびにOki Dokiポイントが貯まり、Amazonでの買い物や請求額への充当などに使えます。また、PASMO機能が付いており、東京メトロの乗車でメトロポイントの獲得も可能です。さらに、ANA便の搭乗やカードの入会・継続により、マイルも貯まります。

ANA アメリカン・エキスプレス・カード

ANA アメリカン・エキスプレス・カード

100円の利用で1ポイントが付与されるカードです。加盟店で利用すると、ポイントとマイルを同時に獲得できます。ポイントは街のお店やオンラインショップで使えるほか、マイルへの移行も可能です。また、入会や毎年の継続で1000マイルを獲得できます。

JAL・CLUB-Aゴールドカード

JAL・CLUB-Aゴールドカード

| 年会費 | 17,600円 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー | |

|

|

キャンペーン情報

・新規入会で最大30,000マイルをプレゼント!・【VISA】なら条件達成で2,000マイルがもらえる

・本会員と同時に家族会員の入会で500マイルプレゼント

JALグループ便を利用すると、付与されるマイルが25%増えます。ショッピングで利用した場合の獲得マイルは100円あたり1マイルです。また、入会後最初の搭乗時には、5000マイルがプレゼントされます。毎年最初の搭乗時に2000マイルをもらえる特典もあるので、JALをお得に利用したい方におすすめです。

仕事用カードに特化したビジネス専用のクレジットカードを作るメリット

事業経費の支払いにクレジットカードを使うなら、法人カードがおすすめです。

法人カードは、法人や個人事業主などが経費支出のために使います。ここでは、法人カードを作るメリットを解説しますので、ぜひチェックしてくださいね。

公私の支払いの区別ができる

個人カードは使い道が限定されていませんが、法人カードは事業目的にのみ使用します。

法人カードを利用すれば、私的な買い物と経費支出の履歴が混在しません。利用明細を経費記録として使えるため、経費を管理しやすく申告漏れの防止にもおすすめです。

一方、個人カードを事業目的の支払いに使うと、公私の支出履歴が混在します。経費計算の際には、明細から事業の支出のみを拾い上げる作業が必要です。そのため、経費の管理に手間がかかります。

会計ソフトと連動して経費精算が楽になる

法人カードは、会計ソフトと連動させられる場合が多いです。

利用履歴を会計ソフトに取り込めば、入力や確認作業の負担を大幅に減らせます。また、入力ミスの心配もありません。その結果、効率のよい経費精算が実現します。

法人カードの方が限度額が高め

クレジットカードは限度額の範囲内でしか使えません。そのため、限度額をいくらまで設定できるか、必ず確認しましょう。個人カードの限度額は、100万円以下である場合が多いです。

それに対して、法人カードは300万円以上に設定できることも少なくありません。事業で多額の支出がある方は、法人カードの選択がおすすめです。

ただし、限度額はカード会社の審査によって決まるため、期待した金額に設定されない可能性もあります。

ビジネス向けの付帯サービスが充実

法人カードはビジネスで使うカードのため、ビジネス関連の特典が充実しているのが特徴です。例えば、以下のような特典があります。

- 出張をサポートする特典(旅行傷害保険・航空券や宿の予約サービスなど)

- 福利厚生サービス(健康診断やジムなどの料金割引)

- 事務用品の優待価格購入

- レンタカーの優待料金利用 など

付帯サービスをうまく利用すれば、業務の効率化や経費削減が可能です。また、休日に心身をリフレッシュする目的にも使えます。

法人カードのおすすめ

事業経費の支払いには、法人カードの利用がおすすめです。

しかし、どんなカードがあるか、分からない方も多いのではないでしょうか。

そこで、おすすめの法人カードをニーズごとに紹介しますので、参考にしてくださいね。

事業を始めたばかりでも申し込みやすいカード紹介

まずは、事業を始めたばかりで、審査に不安のある方におすすめのカードを紹介します。

三井住友ビジネスカードfor Ownersクラシック

三井住友ビジネスカード for Owners クラシック

| 年会費 | 初年度無料※ 2年目以降1,375円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |   |

| 電子マネー |   |

|

|

※インターネットからのお申し込みのみ対象

登記簿謄本や決算書を提出せずに申し込める法人カードです。年会費が安く、限度額も高くないため初めて法人カードを作る方に適しています。

年間100万円まで補償されるショッピング保険は、補償期間が200日間と長いのが特徴です。旅行傷害保険や福利厚生代行サービスも付帯されています。一部の対象店舗ではポイント還元率がアップするため、ポイントを多く貯めたい方にもおすすめです。

ビジネス専用カードとしては、利用限度額が低く設定されています。また、年会費が無料のため初めての法人カードにおすすめです。基本の還元率が1%と高く、お得なポイントモールも使えるので効率よくポイントを貯められます。

JCB CARD Biz 一般カード

JCB CARD Biz(一般カード)

| 年会費 | 初年度無料 2年目以降1,375円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

初年度は年会費がかからず、2年目以降も安い年会費で継続できます。ポイント還元率がアップするシーンが多いため、ポイントで金銭的に得をしたい方におすすめです。

また、国内・海外の両方で、最高3,000万円まで補償される旅行傷害保険も付帯されています。ショッピングガード保険は海外で購入した商品が対象です。そのため、安心して海外で買い物できます。

freee MasterCardワイド

freee MasterCardワイド

| 年会費 | 無料 |

|---|---|

| 還元率 | なし |

| 国際ブランド |  |

| 電子マネー | |

|

|

年会費無料で継続できる法人カードです。ポイントサービスはありません。限度額が200万円以下の場合、本人確認書類のみで申し込めます。そのため、事業を始めて間もない方や、事業所得が少なく審査が不安な方におすすめです。

ビジネスに役立つサービスをお得に利用できる特典も充実しています。事業者向けの販売サイトで安く買い物できる特典があり、経費削減が可能です。また、会計ソフト「freee」の割引クーポンがもらえます。

限度額が高く仕入れや経費がかさんでもあまり心配しなくていい

次に、限度額を高く設定したい方におすすめのカードを紹介します。

ライフカードビジネスライト スタンダード

ライフカードビジネスライトプラス(スタンダード)

| 年会費 | 無料 |

|---|---|

| 還元率 | 最大0.5% |

| 国際ブランド |    |

| 電子マネー | |

|

|

年会費無料で利用でき、最高200万円のショッピング枠を付けられる法人カードです。個人事業主やフリーランスで、経費支出が比較的多い方に適しています。会計ソフト「freee」と連携できるので、スムーズな経費精算が可能です。

オリコEX Gold for Biz M

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |   |

| 電子マネー | |

|

|

最高300万円の限度額を設定でき、年会費も比較的安い法人カードです。「オリコモール」の利用により、オンラインショッピングでのポイント還元率が上がります。福利厚生サービスや空港ラウンジ無料サービスなど、付帯特典も多彩です。

AMEXシリーズ

ハイステータスなブランドとして知られる、アメックスの法人カードです。ステータスの高い順に「プラチナ」「ゴールド」「一般」の3つのランクがあります。

限度額は定められておらず、カード会社への相談が可能です。年会費を払えるか考えてランクを選びましょう。

アメックスの法人カードについてはこちらの記事で詳しく解説しています。

どうせ作るならステータス高めカードがいい

次に、ステータスの高い法人カードを紹介します。事業規模の拡大を狙う方や、会食など人前でカードを使うことが多い方におすすめです。

三井住友ビジネスプラチナカード for Owners

三井住友ビジネスプラチナカード for Owners

| 年会費 | 55,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |   |

| 電子マネー |      |

|

|

電子マネー:Samsung Wallet対応

出張時に重宝する特典が充実している法人カードです。国内・海外旅行傷害保険はもちろん、航空機遅延保険も付帯されています。航空機遅延保険は、航空機や手荷物に遅延があった場合に保険金が支給されるサービスです。

また、一部のホテルに優待料金で宿泊できる特典も付いています。一流レストランでの飲食代が安くなるクーポンも使えるので、高級料理をお得に味わいたい方におすすめです。ただし、ハイステータスなカードのため、年会費がやや高いことに注意が必要です。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード

ポイントアップ特典が充実したハイステータスカードです。獲得したグローバルポイントは、他社ポイントへの移行や商品との交換ができます。また、請求額への充当も可能です。

ビジネスに役立つサービスも幅広く用意されています。コンシェルジュサービスでは、飛行機の予約や旅先での支援を依頼でき出張時に便利です。

空港ラウンジや手荷物宅配サービスも利用できます。ショッピング保険は年間300万円まで補償されるため、高額な買い物も安心です。

アメリカン・エキスプレス・ビジネス・プラチナ・カード

アメリカン・エキスプレス・ビジネス・プラチナ・カード

限度額の制限がない法人カードです。一括払いで決済した利用分を、後からリボ払いに変更できます。

ショッピング保険の補償額は年間最高500万円です。返品できなかった場合の補償も付いており、年間最高15万円相当の払い戻しを受けられます。

運動や食生活に関する無料相談サービスも利用でき、検診サービスの優待利用も可能です。出張や接待の予定があれば、年中無休の窓口へ手配を依頼できます。仕事だけでなく、日常生活に役立つサービスを求める方におすすめです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

登記簿謄本や決算書を用意せずに申し込めるビジネスカードです。国内の一流ホテルに割引料金で宿泊できるサービスがあります。ホテルの手配はコンシェルジュに依頼できるので、旅行の準備が楽になるのも魅力です。

また、月額660円(税込)の経費精算サービスを6か月間無料で利用できます。そのため、スムーズに経費精算を済ませたい方におすすめです。スポーツクラブやヨガスタジオの優待特典も用意されています。

JCBプラチナ法人カード

JCBプラチナ法人カード

年間の利用額に応じてポイント還元率が変化する法人カードです。優待店が多く、効率よくポイントを貯められます。国内と海外の両方が補償対象の旅行傷害保険も付帯されており、補償額は最高1億円と高額です。

航空機の遅延や手荷物の紛失・遅延を補償する保険も付いています。また、世界中の約1300か所以上の空港ラウンジを無料で利用可能です。そのため、国内・海外を問わず、旅行の機会が多い方に適しています。

ラグジュアリーカード Mastercard Gold Card

Luxury Card Mastercard Gold Card

| 年会費 | 220,000円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド |  |

| 電子マネー | |

|

|

基本の還元率が高いハイステータスカードです。ポイント還元ではなく、請求額に充当する形でキャッシュバックされます。3000以上のホテルでの優待サービスや、手荷物宅配サービスなど旅行関連の特典が豊富です。

また、有名レストランへの送迎サービスも用意されています。料理がアップグレードされるサービスもあるので、お得に高級料理を楽しみたい方におすすめです。ただし、サービスが充実している反面、年会費が高く設定されているので注意しましょう。

個人向けカードと法人カード使い分けにおすすめクレジットカード

個人カードと法人カードを使い分ける場合、それぞれの組み合わせ方が使い勝手に影響します。同じポイントが貯まるカードを選択すれば、ポイントを貯めやすく使いやすいので便利です。

そこで、おすすめの組み合わせを4通り紹介します。

楽天プレミアム+楽天ビジネス

楽天ビジネスカードは、個人カードの楽天プレミアムカードと一緒に申し込むことで発行される法人カードです。いずれも基本の還元率は1%ですが、楽天市場では還元率が最大5倍になります。

付与される楽天ポイントは、楽天が提供する各種サービスで利用可能です。また、それぞれのカードで貯めたポイントは合算できます。なお、どちらも年会費がかかる点に注意が必要です。

三井住友カード(NL)+三井住友ビジネスプラチナカード for Owners

いずれもVポイントが貯まるクレジットカードです。Vポイントは買い物での利用だけでなく、景品や他社のポイントへの交換もできます。各カードで獲得したポイントは合算が可能です。

基本の還元率は0.5%ですが、対象のコンビニや飲食店などでスマホのタッチ決済を利用するとポイント最大7%還元される(※)のも魅力です。三井住友ビジネスプラチナカード for Ownersのみ年会費が有料となっており、金額はランクによって異なります。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD W+JCB CARD Biz

JCB CARD Wは1,000円ごとに2ポイント、JCB CARD Bizは1ポイント貯まります。付与されるOki Dokiポイントは合算でき、買い物や他のポイント・マイルへの移行などが可能です。ポイントのレートは使い方によって異なります。

Amazonやスターバックスなどの優待店では、還元率がアップするのでお得です。また、JCB CARD Bizは年間で100万円以上利用した場合、翌年の還元率が50%上がります。JCB CARD Bizのみ、年会費の支払いが必要です。

リクルートカード+Airカード

リクルートカードは1.2%、Airカードは1.5%とポイント還元率の高い組み合わせです。「じゃらん」や「ポンパレモール」など、リクルートが扱うサービスの利用で還元率がアップします。

カード決済で獲得できるリクルートポイントは、リクルートのサービスや公共料金などの支払いに利用可能です。同一のリクルートIDを連携していれば、ポイントは合算されます。Airカードのみ年会費が発生し、金額は5,500円です。

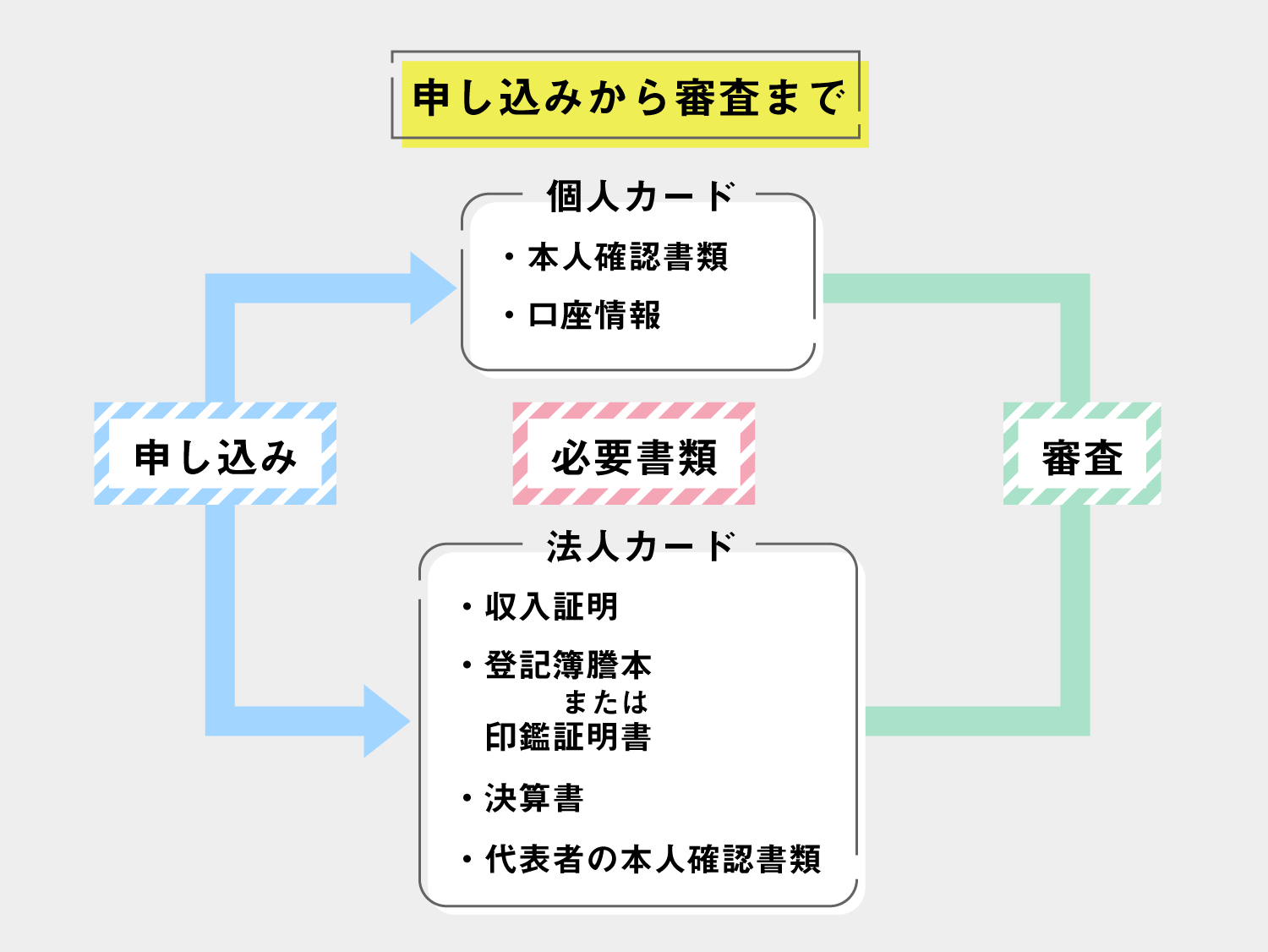

クレジットカードの申し込み方

新たにカードを作ろうと考えているものの、申し込み方法が分からない方もいるかもしれません。そこで、個人カードと法人カードに分け、申し込み方を解説します。作りたいカードの種類に合わせてチェックしてくださいね。

個人カードの申し込み方

大半のクレジットカードは、インターネットで申し込めます。公式サイトの申し込みフォームを開き、必要事項を入力してから送信しましょう。また、申し込みには次の書類が必要です。

- 本人確認書類(運転免許証・パスポートなど)

- 口座情報が分かるもの(通帳・キャッシュカードなど)

なお、個人カードは郵送や店頭での申し込みができる場合もあります。オンライン上の手続きに不安のある方には、インターネット以外で申し込めるカードがおすすめです。

法人カードの申し込み方

法人カードは、Webフォームか申込書の郵送により申し込みます。申し込みが完了したら審査を受ける点は、個人カードと変わりません。通常、法人カードを申し込む際には以下の書類が必要です。

- 収入証明

- 登記簿謄本または印鑑証明書

- 決算書

- 代表者の本人確認書類

登記簿謄本は、6か月以内に発行されたものでなければいけません。また、法人が申し込む場合は法人口座の開設が必要です。個人事業主やフリーランスの方は個人口座でも申し込めます。

クレジットカードの審査

クレジットカードを申し込んだら、カード会社による審査が始まります。結果が出るまで、審査に通るか不安な方も多いのではないでしょうか。残念ながら、審査基準は公開されていません。ここでは、審査でチェックされるポイントについて解説します。

個人カードの審査

個人カードの審査では、本人の属性や信用情報が重要ポイントです。属性については、以下の要素がチェックされます。

- 仕事(職業・勤務先・勤続年数など)

- 収入

- 生活状況(家族構成・住居(持ち家か賃貸か)など)

信用情報とは、カードによる取引履歴などの情報です。過去に支払いの遅延や強制解約などの事実があれば、審査に通りにくくなる可能性があります。また、できるだけ借り入れがない状態で審査を受けるのがおすすめです。

法人カードの審査

法人カードには2種類あり、審査で見られるポイントが異なります。1つ目は、大企業が主な対象のコーポレートカードです。企業とその代表者が審査対象となり、会社の財務状況や代表者の取引履歴などがチェックされます。

2つ目は、主に中小企業や個人事業主向けのビジネスカードです。個人の情報が参照され、事業の継続年数や個人収入などを審査されます。開業して間もない個人事業主も申し込みが可能です。ただし、開業したばかりの場合、審査が通りにくくなる可能性もあるので注意が必要です。

この記事のまとめ

- 仕事とプライベートでクレジットカードを分ければ、公私の支出を区別できるため経費管理しやすくなる。

- 法人カードにはビジネスに役立つ特典があり、個人カードに比べ限度額が高い場合が多い。

- 法人カードの申し込みには、基本的に登記簿謄本や決算書などの書類が必要。