クレジットカードのおすすめ

還元率の高いおすすめクレジットカードとポイントを効率よく貯める方法

投稿日:21.03.14

更新日:25.03.06

クレジットカードの大きな魅力の1つがポイント還元です。

現金で支払った場合には還元を受けられないポイントが、クレジットカードで支払いをするだけで、支払額の0.5〜1.0%程度の還元を受けることができます。

ポイント還元率はクレジットカードによって異なりますが、せっかくクレジットカードで支払いをするのであれば、少しでも多くのポイント還元を受けたいですよね。今回は還元率の高いカードの選び方や、プライベート用と副業用で還元率の高いおすすめクレジットカードを紹介していきます。

プライベートの支出や副業の支払いなどのでも少しでも多くのポイント還元を受けたいと考えている方はぜひご覧ください。

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

事業用でも使えるクレジットカードの還元率一覧

副業を行っている人も個人事業主に該当し、個人事業主は事業用のクレジットカードを契約することができます。また個人事業主は、個人用のクレジットカード(個人カード)と事業用のクレジットカード(法人カード)、どちらのカードも使用することができます。

法人カードは事業経費の支払いにしか使用できませんが、個人カードであればプライベートの支払いと事業の支払いのどちらにも使用することが可能です。

そのため、個人事業主は「個人カードと法人カードの両方を持つ」ということもできますし、「個人カードをプライベートと事業どちらの支払いにも使用する」ということも可能です。

個人事業主が事業用として使用できる、還元率の高いクレジットカードには次のようなものがあります。

| 還元率 | 年会費 | 個人/ビジネスの別 | |

|---|---|---|---|

| JCB CARD W | 1.0% | 無料 | 個人 |

| 楽天カード | 1.0% | 無料 | 個人 |

| dカード | 1.0% | 無料 | 個人 |

| リクルートカード | 1.2% | 無料 | 個人 |

| Visa LINE Payクレジットカード | 1.0% | 無料 2年目以降は年1回以上の利用がない場合は1,375円 |

個人 |

| 三井住友カード(NL) | 0.5% | 無料 | 個人 |

| NTTファイナンスBizカード レギュラー | 1.0% | 無料 | ビジネス |

| アメリカン・エキスプレス・ビジネス・ゴールド・カード | 1.0% | 49,500円 | ビジネス |

| 三井住友カード ビジネスオーナーズ | 0.5% | 無料 | ビジネス |

このように、個人カードと事業用カードでは還元率がかなり異なっており、一般的には事業用カードの方が個人カードと比較して還元率は低くなっています。

そのため、副業や個人事業主であれば、無理にビジネス用カードを作らなくてもよいでしょう。

それほど事業経費の支払いが多くないのであれば、個人カードを事業の支払いでも使用して高いポイント還元を受けた方がメリットは大きくなります。

ただし、法人カードにはビジネスに役立つ特典が多いので、充実した付帯サービスを利用したいという人は法人カードも保有するのがよいでしょう。

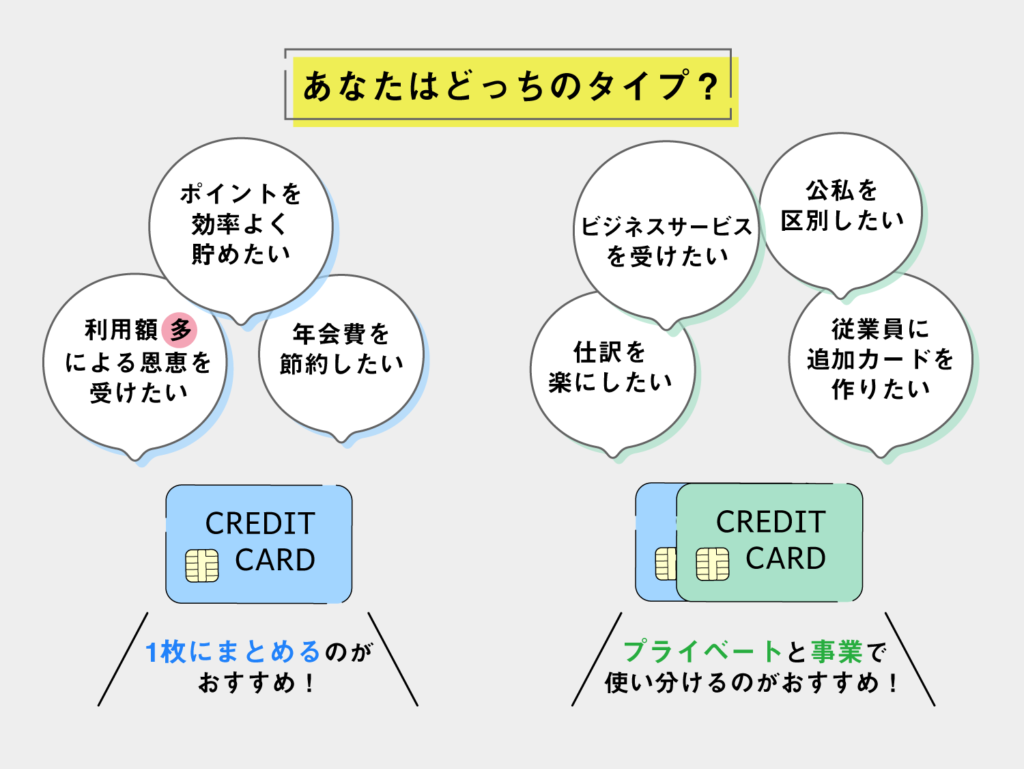

私用と事業の支払いを還元率の高いカードにまとめてポイントを貯める

クレジットカードは複数枚保有するよりも、1枚に集約するか個人用1枚事業用1枚の計2枚に集約するのがおすすめです。

使用するクレジットカードが複数に分かれてしまうと、還元されるポイントも分散されてしまい、効率的に貯めることができません。

個人カードはプライベートにも事業の支払いにもどちらにも利用できるうえ、一般的には個人カードの方が法人カードよりポイント還元率が高い傾向があります。そのため、個人カードにプライベートと事業の両方の支払いを集約することで、効率よくポイントを貯めることができます。

クレジットカード1枚でポイントを貯めるメリット

クレジットカードは、基本的に1枚のカードでポイントを貯めた方がメリットは大きくなります。

主なメリットとしては次のようなものがあげられます。

- 1枚のカードに支払いをまとめることでポイントを効率的に貯められる

- 年会費を節約できる

- 年間利用額が多くなるのでさまざまな恩恵を受けられる

事業とプライベートでクレジットカードを1枚にまとめるメリットについて詳しく解説していきます。

1枚のカードに支払いをまとめることでポイントを効率的に貯められる

事業用とプライベート用のクレジットカードをまとめると、1枚のカードに対して、事業の支払いと個人の支払いの両方でポイントを貯めることができます。

カードを分けてしまうと還元されるポイントも分散されてしまいますが、カードを1つにまとめればポイントも集約されます。

普段よく利用しているサービスや店舗のポイントが貯まるカードをメインカードとして、事業とプライベートの両方で使用すれば、効率的にポイントが貯められるのでよりメリットが大きくなります。

年会費を節約できる

クレジットカードを事業用とプライベート用に分けず、1枚に集約すると年会費を節約できるのもメリットの一つです。

複数のカードを持てば、枚数分の年会費がかかってしまいます。

また、個人カードには年会費無料のカードも多いので、このようなカードに集約することで年会費の負担なくクレジットカードを保有することも可能です。

年間利用額が多くなるのでさまざまな恩恵を受けられる

事業の支払いとプライベートの支払いを1つのカードにまとめることによって、カードを分けるよりも1枚のカードでの利用金額が大きくなります。

カードの利用金額が大きくなることによって次のようなメリットがあります。

- 年会費やポイント還元で優遇されるカードがある

- カードのグレードアップのインビテーションが届く

カードの中には年間利用額が一定以上になると、年会費が無料になったり、ボーナスポイントが付与されたりするカードもあります。

基本的にクレジットカードは、年間利用額が大きくなればなるほどより多くのメリットがあるので、カードをまとめることによって恩恵を受けやすくなります。

また、年間利用額が一定以上になると、ゴールドカードやプラチナカードへのインビテーションが届くカードもあります。

例えばイオンカードでは年間100万円以上利用するとゴールドカードへのインビテーションが届き、カード保有者は日本全国のイオンラウンジを無料で利用できるなどの特典を受けることができます。

クレジットカード1枚でポイントを貯めるデメリット

その一方で、事業用の支払いとプライベートの支払いを1枚のカードに集約してしまうと、次のようなデメリットも生じてしまうので注意が必要です。

- 仕訳などの会計処理が面倒

- 公私の区分が難しい

- 従業員への追加カードが作れない

事業とプライベートの支払いを1枚のカードにまとめるデメリットについて、詳しく解説していきます。

仕訳などの会計処理が面倒

1枚のカードに事業とプライベートの支払いを集約させると、会計処理が非常に面倒になります。

カードの利用明細から事業での利用分だけを洗い出し、その都度仕訳を行わなければならないためです。

事業専用のクレジットカードを作っておけば、会計ソフトと連動させて自動仕訳をすることが可能ですが、1枚のカードに事業とプライベートの支払いが混在してしまうとそうはいきません。

カードでの事業の支払いが増えてくると、1枚のカードに事業とプライベートの支払いを集約することは難しいと考えた方がよいでしょう。

公私の区分が難しい

1枚のカードに事業とプライベートの支払いを集約してしまうと、私的利用分と事業経費を明確に分けることが難しくなります。

本来であれば経費で計上すべき支出なのに経費計上しなかったり、プライベートの支出を誤って経費として計上してしまったりと、経費処理上の公私混同が起こりやすくなります。

事業とプライベートで使うカードを分ける場合よりも公私の区別が難しくなるので、慎重に会計処理をしなければなりません。

従業員への追加カードが作れない

個人カードで作成できるカードは家族カードだけです。

従業員にカードを持たせたいと考えても、個人用のカードでは追加カードを発行することができません。

カードを使うのが経営者とその家族だけであれば、個人向けカードでも不都合はありません。

しかし、従業員に追加カードやETCカードを発行したい場合には、別途、法人カードを契約する必要があります。

1枚にまとめるならおすすめカード(還元率高い順にランキング)

プライベートと事業用のカードを1枚にまとめるのであれば、とにかく還元率が高いクレジットカードがよいでしょう。

還元率が高いおすすめクレジットカードは次の通りです。

- Visa LINE Payクレジットカード

- リクルートカード

- JCB Card W

Visa LINE Payクレジットカード

Visa LINE Payクレジットカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1% |

| 国際ブランド |  |

| 電子マネー | |

|

|

LINE Payアカウントに登録をすることで、事前チャージ不要でLINE Payを利用できるので、普段からLINE Payを利用している人は、ポイントを貯めながら効率的にLINE Payを使用することができます。

リクルートカード

リクルートカード

リクルートカードの基本の還元率は1.2%と、個人カードの中ではトップクラスの還元率を誇ります。

貯まるポイントがリクルートポイント、dポイント、Pontaポイントの中から選択できるので、普段貯めているポイントをリクルートカードで貯めることができます。

電子マネーへのチャージでも1.2%のポイントを貯めることができるので、とにかくポイントを貯めやすいカードだと言えるでしょう。

JCB Card W

JCB CARD W

| 年会費 | 無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

通常のJCBカードの還元率は0.5%ですが、JCBカードWは還元率が倍の1%になります。

さらに次のようなポイントアッププログラムが用意されています。

- Amazon.co.jp利用で利用額の30%キャッシュバック(キャンペーン期間中のみ上限は5,000円)

- スターバックス・セブンイレブン・ビッグカメラなどでポイントアップ

- 海外の利用でポイント2倍

39歳までしか入ることができない若者限定のクレジットカードですが、普段の買い物などでポイント貯めやすいカードだと言えるでしょう。

カードを使い分けるメリット

一方、プライベートと事業でカードを使い分けるという方法もあります。

ビジネスでの支出がある程度多いのであれば、基本的には使い分けた方が無難でしょう。

使い分けのメリットには次のようなものがあります。

- 仕訳などの会計処理が簡単

- ビジネスに特化した付帯サービスを受けられる

- 公私の区別をつけやすい

- 従業員へ追加カードを作成できる

プライベート用と事業用にクレジットカードを使い分けるメリットについて解説していきます。

仕訳などの会計処理が簡単

事業専用のクレジットカードを作成しておけば、会計処理が非常に簡単です。

会計ソフトとカードを連動させておけば、カードのデータを会計ソフトへ取り込み、会計ソフトが自動で仕訳を行ってくれるので、会計処理が非常に簡単になります。

また、経費精算の承認業務も行ってくれることもあります。

ビジネスに特化した付帯サービスを受けられる

事業専用に法人カードを作成することで、ビジネスに特化した付帯サービスを受けることが可能です。

法人カードはビジネスに役立つ特典が多く用意されており、出張や接待などで活用できます。

個人カードでは得られない特典が多いので、出張や接待や事務用品の購入を割安にしたいという方は法人カードを契約するのがおすすめです。

公私の区別をつけやすい

事業の支払いは法人カード、プライベートの支払いは個人カードと、カードを分けることによって公私の区別をつけやすくなります。

事業と生活が一体化した個人事業主は、事業のお金の流れをきちんと把握しておかないと、生活費を経費計上するなど誤った処理をしてしまいかねません。

適切かつ効率的に経理処理を行うために、公私の区分を明確にすることは非常に重要です。

従業員へ追加カードを作成できる

事業専用に法人カードを契約することによって、従業員へ追加カードを発行することができます。

個人用のクレジットカードで追加できるのは家族カードのみで、他人である従業員へカードを発行することはできません。

しかし、法人カードであれば従業員に対して追加カードやETCカードを発行できるので、従業員の経費支払いにクレジットカードを利用することが可能です。

従業員が多くなってきたら、法人カードの契約を検討すべきタイミングかもしれません。

カードを使い分けてポイントを貯めるデメリット

クレジットカードをプライベートと事業で使い分けることによって、次のようなデメリットも生じてしまうので注意して利用する必要があります。

- 法人カードは還元率が低い

- 年会費が2枚分かかることがある

- ポイントが別々に貯まってしまう

クレジットカードを分けてポイントを貯める3つのデメリットについて詳しく解説していきます。

法人カードは還元率が低い

法人カードは個人カードと比較して還元率が低めに設定されていることが一般的です。

個人カードであれば還元率1.0%程度というカードは珍しくありませんが、法人カードの還元率は0.5%程度です。

個人カードで1万円の買い物をすれば100円相当還元されるものが、法人カードであれば50円相当しか還元されないので、カードを分けることによってポイントは貯まりにくくなります。

ただし、法人カードの中でも還元率の高いカードも存在するので、還元率の高い法人カードを契約するなどした方がよいでしょう。

年会費が枚数分かかることがある

カードを分けることによって年会費が枚数分必要になります。

カードを1枚にまとめることで1枚分の年会費しか発生しなかったものが、カードを分けることによって年会費負担が倍になります。

個人カード、法人カードともに年会費無料のものもあるので、カードを分けるときはできる限り年会費負担が少ないカードを選択しましょう。

ポイントが別々に貯まってしまう

カードを分ければ、ポイントも別々に貯まることになります。

一般的にカードが異なればポイントを統合することはできないので、「ポイントを貯めて大きな買い物をしたい」という人にとっては、デメリットと言えるでしょう。

使い分けるならおすすめの組み合わせ方を提案

個人カードと法人カードを使い分けて使用するのであれば、個人カードは還元率、法人カードは付帯サービスなどで選択するとよいでしょう。

法人カードの主な選び方は次のようなポイントです。

- 付帯サービス

- 保険の充実度

- ポイント還元率

それぞれのポイントでおすすめのクレジットカードについて詳しく解説していきます。

付帯サービスが充実している

法人カードはビジネス向けの付帯サービスが充実しています。

レストランのコース代金の優待や、ホテル代金やゴルフ場のプレー代金の割引など、出張や接待に特化したさまざまなサービスが用意されています。

付帯サービスをフル活用すれば還元されるポイントよりもメリットがありますので、出張や接待が多いという方は付帯サービスが充実しているクレジットカードを選択するのがよいでしょう。

付帯サービスを重視したい人におすすめのクレジットカードは「ダイナースクラブ ビジネスカード」です。

ダイナースクラブ ビジネスカード

| 年会費 | 27,500円(税込) |

|---|---|

| 還元率 | 0.4% |

| 国際ブランド |  |

| 電子マネー | |

|

|

ダイナースクラブはビジネスに特化した次のような特典が用意されています。

- 会員のみが利用できる「銀座サロン」の利用

- 会計ソフトfreeeの利用料金優待

- 加盟店で優待を受けられる「ダイナースクラブ ビジネス・オファー」

- コース料金1名様無料などの優待を受けられる「グルメ優待」

- 追加カード年会費無料

年会費は約3万円と高額ですが、付帯サービスをフル活用すれば十分に年会費の元を取ることができます。

打ち合わせなどでレストランなどを使用する事業者の方は、付帯サービスが充実しているダイナースクラブ ビジネスカードがおすすめです。

保険が充実している

法人カードを選ぶときは、付帯保険が充実しているかどうかも非常に重要なポイントです。

特に海外では日本の健康保険制度を利用できないので、海外出張先などで病気やけがにより治療が必要となった場合には、クレジットカードの保険を利用することで費用負担なく治療を受けることができます。

海外出張が多い事業者の方は、海外旅行傷害保険が付帯されているかどうかもチェックしておきましょう。

また、ショッピング保険がついていれば、当該カードで購入したものが破損していたとしてもカードの保険から補償してもらうことができます。

海外出張などでは長距離の移動によって購入した商品が破損してしまう可能性があるので、ショッピング保険もしっかりとつけておいた方が安心です。

保険が充実しているカードは「アメリカン・エキスプレス・ビジネス・プラチナ・カード」です。

アメリカン・エキスプレス・ビジネス・プラチナ・カード

この他、カードで買った商品の返品を購入店が受け付けない場合、購入から90日以内なら1商品につき最高3万円相当額まで(1会員口座につき年間最高15万円相当額まで)購入金額を払い戻すリターンプロテクション、遅延や手荷物紛失によって発生した損失の補償、出張をキャンセルした場合のキャンセル費用の補償(年間最高50万円まで)など、補償がとにかく充実しています。

世界中の空港ラウンジを無料利用できる「プライオリティパス」もついているので、事業規模が大きくなり海外での打ち合わせや商談などが増えた場合には非常におすすめのクレジットカードです。

ポイント還元率

「せっかくクレジットカードで経費を払うなら還元率を重視したい」という方におすすめのビジネスカードが「セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード」です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

基本の還元率は0.5%と平均的ですが、JALマイルを貯めるのであれば最もお得なクレジットカードと言っても過言ではありません。

「SAISON MILE CLUB」に加入すれば(会員は年会費無料)、JALマイルであれば1.5%の還元率でマイルを貯めることができるので、非常に還元率の高いクレジットカードになります。

また、プラチナカードとして次のような付帯サービスも用意されています。

- 専用コンシェルジュ・サービス

- ホテル優待

- 空港までのハイヤー送迎

- 空港ラウンジ利用

マイルを貯めたい人にとっては、効率的に還元を受けられるカードと言えるでしょう。

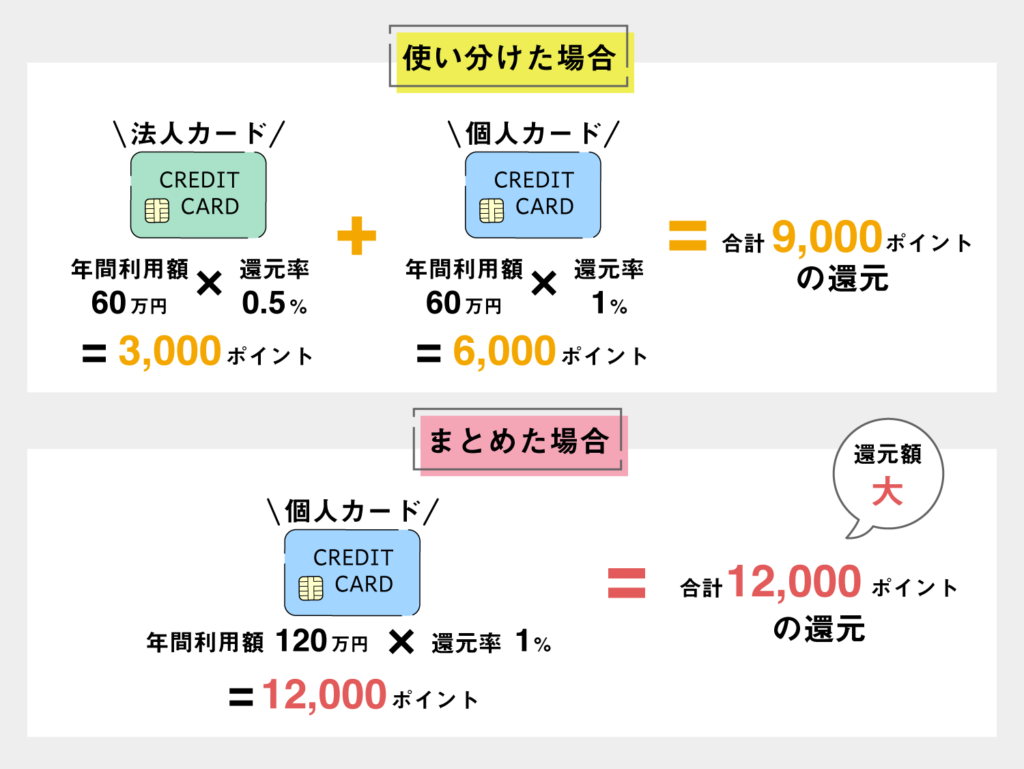

クレジットカードのポイントの貯め方シミュレーション

では実際、クレジットカードのポイントは還元率によってどの程度変わるのでしょうか?

年間支払額と還元率によって貯まるポイントの違いについて詳しく見ていきましょう。

| 還元率 0.3% |

還元率 0.5% |

還元率 0.8% |

還元率 1.0% |

還元率 1.2% |

還元率 1.5% |

|

|---|---|---|---|---|---|---|

| 年間利用額 20万円 |

600円 | 1,000円 | 1,600円 | 2,000円 | 2,400円 | 3,000円 |

| 年間利用額 30万円 |

900円 | 1,500円 | 2,400円 | 3,000円 | 3,600円 | 4,500円 |

| 年間利用額 60万円 |

1,800円 | 3,000円 | 4,800円 | 6,000円 | 7,200円 | 9,000円 |

| 年間利用額 120万円 |

3,600円 | 6,000円 | 9,600円 | 12,000円 | 14,400円 | 18,000円 |

| 年間利用額 240万円 |

7,200円 | 12,000円 | 19,200円 | 24,000円 | 28,800円 | 36,000円 |

例えば、還元率0.5%の法人カードで年間60万円利用した場合のポイント還元は3,000円で、もし60万円を還元率1%の個人向けカードで使用した場合は6,000円。合計で9,000円の還元になります。

他方、年間120万円すべての支払いを還元率1%の個人向けカードで支払った場合には12,000円還元されることを考えれば、ポイント還元という点ではプライベートと事業の支払いを個人向けカードでまとめることの方がメリットがあると言えます。

仕事の移動でマイルも貯められる

なお、クレジットカードでは航空会社のマイルを貯めることができるという点もメリットです。

- マイルがより多く付与されるクレジットカード

- 貯めたポイントをマイルに移行できるクレジットカード

これらいずれかのクレジットカードを契約することによってマイルを貯めることができます。

ビジネスで出張や仕入れなどの目的で、飛行機で移動することが多いという方も多数いるのではないでしょうか?

クレジットカードをビジネスで使用することによって、普段の買い物以外にも移動のたびにマイルを貯めることが可能です。

ANAマイルとJALマイル、それぞれを貯めやすいクレジットカードをご紹介していきます。

ANAマイルを貯めるのにおすすめのカード

ANAマイルを貯めやすいクレジットカードは次の2つです。

- ANA一般カード

- ANAJCB法人カード

ANA一般カード

ANA一般カード(VISA・マスター)

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |   |

| 電子マネー |  |

|

|

マイルとポイントが同時に貯めやすいクレジットカードで、次のような還元制度が用意されています。

- 200円利用ごとに1ポイントのポイントが貯まる

- 入会・継続時に1,000マイル付与

- ANAグループ便搭乗のたびに、区間基本マイレージ×クラス・運賃倍率×10%のボーナスマイルが付与

- Vポイントはマイルへ交換可能

ANA機の利用が多い人だけでなく、日常の買い物でもマイルを貯めることができる非常にマイルを貯めやすいクレジットカードです。

ANA JCB法人カード

ANA JCB 法人カード

| 年会費 | 初年度無料 2年目以降2,475円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

ANAとJCBが提携している法人クレジットカードです。 次のようなマイルが貯まる特典が用意されています。

- 入会と継続時に1,000マイルのボーナスマイル

- ANAカード会員専用運賃の「ビジネスきっぷ」

- ANAグループ便搭乗のたびに、区間基本マイレージ×クラス・運賃倍率×10%のボーナスマイルが付与

入会と同時にANAマイレージクラブへ入会することができ、最大「1ポイント→10マイル」で貯まったポイントをマイルへ交換することができます。

JALマイルを貯めるのにおすすめのカード

またJALマイルと貯めやすいクレジットカードとして次の2つのあげることができます。

- JALカード 普通カード

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

JALカード 普通カード

JALカード 普通カード

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |    |

| 電子マネー | |

|

|

キャンペーン情報

・新規入会で最大2,500マイルをプレゼント!・【VISA】なら条件達成で2,000マイルがもらえる

・本会員と同時に家族会員の入会で200マイルプレゼント

通常の買い物では200円で1マイルの還元率0.5%ですが、「JALカードショッピングマイル・プレミアム」(年会費:3,300円)に入会すると、100円につき1マイル貯まり、特約店利用の場合には100円で2マイルも貯めることができます。

また通常のフライトマイルとは別に次のような特典も用意されています。

- 入会搭乗ボーナス(入会後初めて搭乗時、1回のみ):1,000マイル

- 毎年初回搭乗ボーナス(入会搭乗ボーナス獲得年の翌年以降、毎年最初の搭乗時):1,000マイル

- 搭乗ごとのボーナス(搭乗のたび):区間マイルの10%プラス

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

少ない年会費でJALマイルが貯まる法人カードを持ちたいという人におすすめのクレジットカードです。

普段の還元率は0.5%ですが、クラウドワークス、マネーフォワード、モノタロウなどのフリーランスの方がよく利用するサービスの代金支払いで還元率は4倍になるので、フリーランスや副業の方にはおすすめです。 JALマイルには500ポイント→200マイルで交換することができます。

クレジットカードのポイントの仕訳

事業経費をクレジットカードで支払った場合、還元されたポイントは会計処理が必要なのでしょうか?

ポイントに関する会計処理は、ポイントを事業の用途に使ったときのみ必要です。

会計処理はポイントを「収入」として見るか「値引き」として見るのかによって、次のように異なります。

収入として見る場合

事業で使用する文房具やコピー用紙など5万円分をポイント1万円、現金4万円で支払った

| 借方 | 貸方 |

|---|---|

| 消耗品費 5万円 | 雑収入 1万円 現金 4万円 |

値引きとして見る場合

事業で使用する文房具やコピー用紙など5万円分をポイント1万円、現金4万円で支払った

| 借方 | 貸方 |

|---|---|

| 消耗品費 4万円 | 現金 4万円 |

ちなみにマイルを使用したときにも、マイルとして支払った分を収入として見るのであれば「雑収入」を使用し、値引きとして見る場合には「旅費交通費」などの費用勘定をマイル分だけ減額します。

収入として見る場合

出張の航空券5万円分をマイル1万円、現金4万円で支払った

| 借方 | 貸方 |

|---|---|

| 旅費交通費 5万円 | 雑収入 1万円 現金 4万円 |

値引きとして見る場合

出張の航空券5万円分をマイル1万円、現金4万円で支払った

| 借方 | 貸方 |

|---|---|

| 旅費交通費 4万円 | 現金 4万円 |

なお、プライベートで貯まったポイントを事業で使うことも、事業で貯めたポイントをプライベートで使うことも法的には全く問題ありません。

したがって、個人で事業を営んでいる場合には、貯まったポイントをある程度自由に使うことができます。

ただし、従業員を雇っているのであれば、会社の中でポイントの使い道について一定のルールは決めておいた方がよいでしょう。

この記事のまとめ

副業でネットの販売などを行っている人も個人事業主に該当します。

個人事業主は、個人用のカードも法人カードも契約することができます。

事業とプライベートの支出を1枚の個人カードにまとめることもできますし、事業用は法人カード、プライベートは個人カードと使い分けることも可能です。

効率よくポイントを貯めたいのであれば、1枚の個人カードに集約させるのがよいでしょう。

しかし、事業を効率的に運営していくためには、事業用とプライベートでカードを分けた方がメリットがあります。

ポイント還元率を重視して個人カードに支払いを集約するのか、その他の付帯サービスを優先してクレジットカードを事業用とプライベート用に分けるのか、しっかりと検討しましょう。