法人カードのおすすめ

経費処理をクレジットカードで行うメリットと注意点を解説

投稿日:21.06.16

更新日:25.06.19

経費支払い用のクレジットカードを導入することによって、経費処理の効率化を図ることができます。

また、クレジットカードにはビジネスシーンで活用できる付帯サービスや、支払う金額に応じたポイント還元など様々な特典があります。

この記事では経費の支払いに向いているクレジットカードや、ビジネスにおすすめのクレジットカードの付帯サービスなどについて詳しく解説していきます。

経費処理に頭を悩ませている経営者や経理担当の方はぜひご覧ください。

本記事はプロモーションを含みます。当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

この記事の監修者

手塚大輔(てづか・だいすけ)ファイナンシャルプランナー/証券外務員

クレジットカードで経費処理が楽になる4つの理由

クレジットカードで経費を処理すると、経費の支払いが楽になります。

主に次の4つのポイントで、経費処理が円滑になり、会計の見える化・効率化を図ることができるでしょう。

- 現金と領収書による経費の精算事務がない

- 経費の支払いが見える化できる

- 従業員ごとの経費の使用状況が明確になる

- 会計ソフトとの連動で仕訳も必要ない

クレジットカードで経費処理を円滑にできる、4つのポイントについて詳しく見ていきましょう。

現金と領収書による経費の精算事務がない

クレジットカードで経費を支払うことによって、精算にかかる手間を省くことができます。

現金で経費を支払う場合、従業員が立て替えた経費の領収書を確認し、精算しなければなりません。

その都度記帳もしなければならないので、経費の精算事務はかなりの手間になります。

クレジットカードで経費を支払うことで、このような手間を全て省くことが可能です。

経費の支払いが見える化できる

クレジットカードで経費を支払うと、利用明細が一覧になって発行されます。

1ヶ月分の経費をまとめて確認できるので、1件1件個別に経費精算するよりも、何にいくら使ったのかを把握しやすいと言えるでしょう。

従業員ごとの経費の使用状況が明確になる

経費支払い用のクレジットカードを従業員に持たせることで、従業員ごとの経費の使用状況が明確になります。

法人カードは従業員用の追加カードを発行することが可能で、カードごとに何にいくら使ったのかが明細として発行されます。

そのため従業員一人ひとりの使用状況を簡単に把握でき、経費の不正支出を防止することにも寄与するでしょう。

会計ソフトとの連動で仕訳も必要ない

多くの法人カードは、会計ソフトと連動させることができます。

法人カードと会計ソフトを連動させると、カードで支払いをした内容が会計ソフトに自動的に反映し仕訳されます。

現金で経費を精算した場合には、1円単位の細かな経費の支払いまで個別に仕訳しなければなりません。

クレジットカードで経費の支払いをすることによって、仕訳事務からも解放されるメリットがあります。

クレジットカードで経費を払う効率化以外の3つのメリット

経費をクレジットカードで支払うことは、経費処理が楽になるだけではありません。

経費処理の円滑化以外には、次の3つのメリットがあります。

- 資金繰りに余裕が生まれる

- ポイントが貯まる

- 仕入れた品に保証が付く

クレジットカードで経費処理をすることの3つのメリットについて詳しく解説していきます。

資金繰りに余裕が生まれる

クレジットカードで経費を支払うことによって、資金繰りに余裕が生まれます。

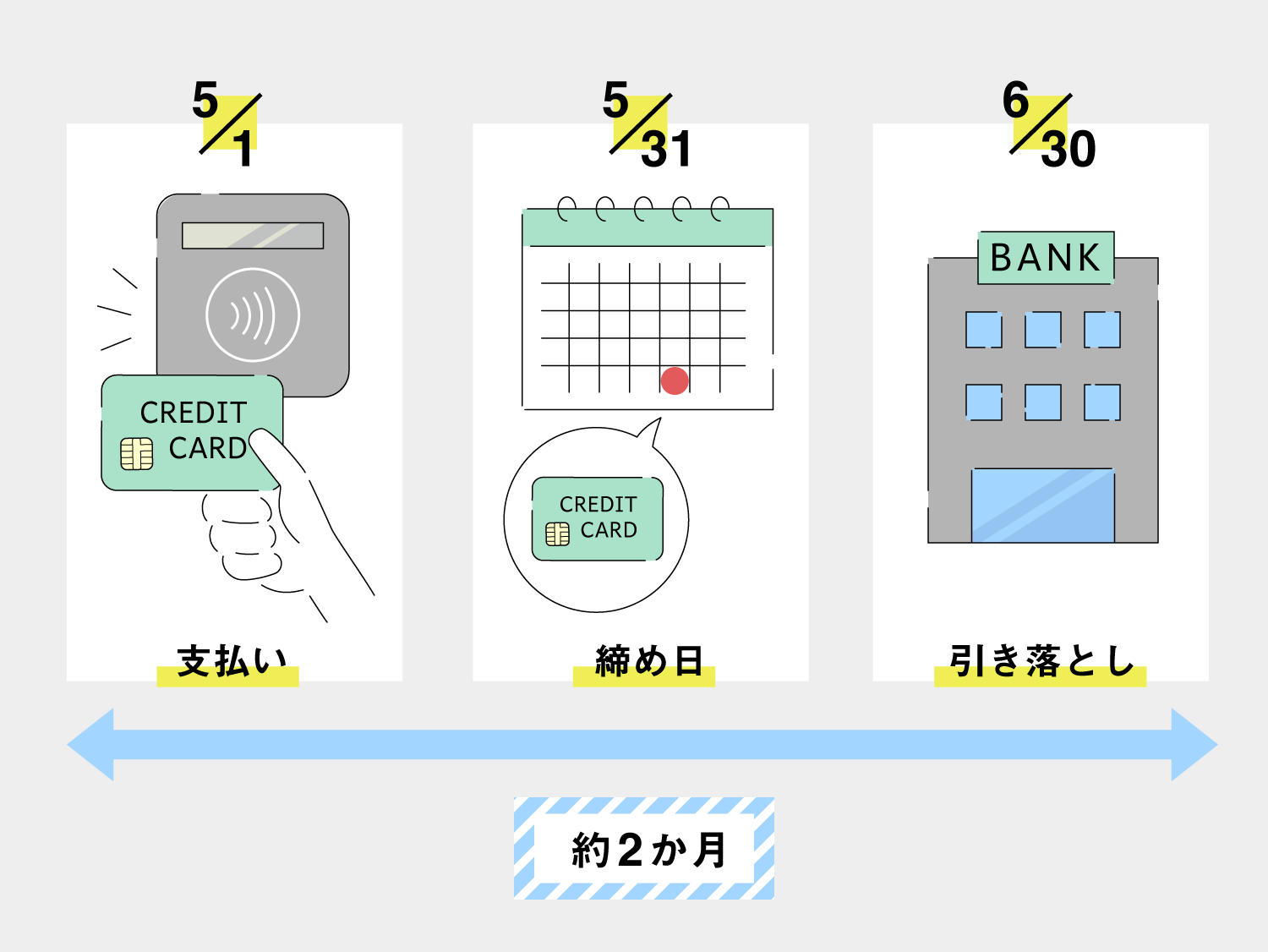

一般的にクレジットカードは、「月末締め・翌月末払い」といった支払いサイクルになっています。

例えば5月1日にカードで支払うと、5月31日に締め日となり、6月30日にカード利用代金が銀行口座から引き落とされます。

会社から資金が流出するのが決済から約2ヶ月先になるので、その分資金繰りに余裕ができます。

すぐに現金が流出せず、資金繰りの改善に寄与するのは、クレジットカードの大きなメリットと言えるでしょう。

ポイントが貯まる

クレジットカードで経費を支払うことによって、ポイントが貯まるのも大きなメリットです。

法人カードの場合、カード利用代金の0.5%程度がポイントやマイルで還元されます。

還元されたポイントは、利用代金の支払いに充てることができるので、経費節減につながります。

仕入れた品に保証が付く

クレジットカードの中には、ショッピング保険が付いているものが多数あります。

ショッピング保険とは、カードで買い物をした商品が破損した場合、カード会社が商品代金を補償してくれるというものです。

海外から商品を仕入れた場合などは、輸送中に商品が破損してしまうことも珍しくありません。

ショッピング保険が付帯されたカードで支払いをするだけで保険をかけられる点も、クレジットカードで経費を支払うメリットの1つです。

クレジットカードで経費を支払うときの注意点

クレジットカードで経費を支払うときには、次の2点に注意する必要があります。

- クレジットカードで支払っても適切に家事按分を

- 領収書と利用明細書は一緒に保管し二重記帳に注意する

クレジットカードで支払うことによって仕訳の手間が増えてしまうケースや、二重記帳にも注意する必要があります。

クレジットカードで経費を支払うときの2つの注意点について詳しく見ていきましょう。

クレジットカードで支払っても適切に家事按分を

個人事業主の場合、1つの支払いに対して按分が必要な場合、クレジットカードでの支払いには注意が必要です。

例えば、自宅兼事務所の家賃を事業用カードで支払う場合、支払いを分けられないからといって全額を経費計上することはできません。

しかし、個人のクレジットカードで支払うからといって、まったく経費計上ができないというわけでもありません。

自宅兼事務所は仕事に使っている割合とプライベートで使っている割合によって、家賃を按分し、仕事に使っている分だけを経費とすべきものです。

このように支払いが個人用と事業用で明確に分けられない場合、支払い金額のうち事業にかかった経費を一定の比率で分けることを「家事按分」と言います。

家事按分が必要な支出に関して、個人用のクレジットカードで支払った場合は、次のような仕訳方法で経費として計上します。

例)個人のクレジットカードで支払った家賃10万円のうち、5万円を経費として計上した。

借方貸方| 地代家賃 50,000円 | 事業主借 50,000円 |

領収書と利用明細書は一緒に保管し二重記帳に注意する

クレジットカードで支払いをすると、利用した店舗などから利用明細書と領収書をそれぞれ手交されます。

利用明細書と領収書の両方が手交されるので、場合によっては、利用明細書から記帳を行った支出を、誤って領収書からも記帳を行ってしまう「二重記帳」のリスクがあります。

クレジットカードの利用明細書と領収書は一緒に保管し、二重記帳をしないよう十分注意してください。

また、領収書は保管義務がありますが、利用明細書に保管義務はないので、領収書を受け取ったら利用明細書は廃棄するなどして、二重記帳を未然に防ぐようにしましょう。

小規模法人・個人事業主の経費処理におすすめクレジットカード6選

小規模法人や個人事業主が経費を支払う際に向いているクレジットカードは次の6つです。

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

- 三井住友カード ビジネスオーナーズ

- JCB CARD Biz

- NTTファイナンスBizカード レギュラー

- 楽天ビジネスカード

- オリコEX GOLD for Biz M

年会費が安く小規模事業者でも審査に通りやすい6つのカードについて詳しくご紹介していきます。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

年会費無料という点が大きな魅力のクレジットカードです。

エックスサーバーの初期費用が割引されるなど、インターネット関係のビジネスを行う人にうれしい特典があります。

個人事業主または法人経営者個人名義で契約できるカードですので、「個人用のカードとは別に事業専用のカードが欲しい」というときに活用できるカードです。

三井住友カード ビジネスオーナーズ

三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5〜1.5%※ |

| 国際ブランド |   |

| 電子マネー |     |

|

|

電子マネー:Samsung Pay対応 ※三井住友カードの対象の個人カードと2枚持ちで最大1.5%ポイント還元

キャンペーン情報

- 新規入会&条件達成で16,000円相当のVポイントプレゼント!

こちらも、三井住友カードの個人事業主または法人経営者個人が契約できるクレジットカードです。

「プライベート用とは別に事業用に支払うことができるカードが欲しい」という人におすすめです。

年会費永年無料でありながら、最高2,000万円の海外旅行傷害保険(利用付帯)が付いているのは大きな魅力です。

また三井住友カードで対象となる個人カードも所有すれば、三井住友カード ビジネスオーナーズ利用時に特定の加盟店で最大1.5%のポイント還元があるので、ポイントを貯めやすいカードとして経費の支払いにおすすめです。

JCB CARD Biz

JCB CARD Biz(一般カード)

| 年会費 | 初年度無料 2年目以降1,375円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |  |

| 電子マネー |  |

|

|

JCBのビジネスオーナー個人向けカードです。

年会費が格安でありながら国内・海外旅行傷害保険3,000万円、ショッピング保険100万円が付帯されています。

また、スターバックスでの利用でポイント10倍、セブンイレブンとAmazonでポイント3倍と、ポイントが貯めやすい点もメリットです。

NTTファイナンスBizカード レギュラー

NTTファイナンスBizカード レギュラー

NTTファイナンスBizカード レギュラーは、年会費無料のビジネスカードとして代表的なカードです。

年会費無料でありながら補償は充実しており、ポイントの還元率も1.0%と高い、メリットの大きなカードです。

利用限度額は他のカードと比較すると低いですが、「毎月数万円程度しか経費を使わない」という方は、契約を検討する価値は十分にあるでしょう。

ただし、ETCカードを利用する場合は、年会費が有料となるため注意が必要です。

楽天ビジネスカード

楽天プレミアムカード(楽天ビジネスカード)

| 年会費 | 楽天プレミアムカードの年会費:11,000円(税込) 楽天ビジネスカードの年会費:2,200円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド |     |

| 電子マネー |  |

|

|

楽天カードのメリットは、何と言っても楽天市場での買い物で、ポイント還元率が最大5倍になるという点です。

定期的にさらに還元率がアップするキャンペーンも行われているので、事業で楽天市場の利用機会が多い人には、非常におすすめのクレジットカードです。

また、旅行保険も最高5,000万円となっており、世界中の空港ラウンジを利用できるプライオリティパスに無料で入会できるなど、中身が充実したカードだと言えます。

ただし、楽天ビジネスカードは、楽天カードの上位カードである楽天プレミアムカードの追加カードという扱いです。

まずは経営者個人の名義で楽天プレミアムカードを作らないと、ビジネスカードを作ることができないので注意しましょう。

また年会費は、楽天プレミアムカードの11,000円と、楽天ビジネスカードの2,200円の合計で13,200円となることを理解しておきましょう。

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド |   |

| 電子マネー | |

|

|

年会費たったの2,200円で保有できるオリコのゴールドカードです。

年会費は非常に安価ですが、旅行保険やショッピング補償は充実しています。

また、福利厚生サービス「ベネフィット・ステーション」をオリコ優待価格で利用できるなど、付帯サービスもゴールドカードとしての充実度を誇っています。

空港ラウンジも無料利用できるので、普段の経費の支払いだけでなく、海外出張にも活用できる1枚です。

この記事のまとめ

クレジットカードで経費を支払うことで、煩雑な経費支払業務から解放されます。

処理が楽になるだけでなく、経費の見える化、資金繰りの安定、ポイント還元、付帯サービスの利用など、クレジットカードで現金を支払うことには様々なメリットがあります。

年会費の安いクレジットカードであれば、年間たったの1,000円から2,000円程度で、経費処理を楽にすることができます。

限度額や年会費、付帯サービスなどの条件を比較して、自社の経費支払いに適したクレジットカードを選びましょう。